ETF-Versicherung-24 bietet Ihnen den Zugang zu sämtlichen am deutschen Markt verfügbaren Altersvorsorgeprodukten, mit denen Sie frei von teuren Provisionen in ETFs investieren können. Ob Basisrente (Rürup Rente), Riester Rente, Rentenversicherung (FondsRente) oder betriebliche Direktversicherung, alle Produktlösungen werden gegen ein einmaliges Honorar angeboten. Es gibt keine Folgekosten, auch wenn Sie die ursprünglich gewählte Einzahlung erhöhen oder außerplanmäßige Zuzahlungen leisten. Neben Tarifbeschaffung profitieren Sie von unserer langjährigen Fachexpertise – Sie erhalten nicht nur ein wirtschaftliches und leistungsstarkes Produkt, sondern profitieren von unserer Marktkenntnis und Neutralität. Im Ergebnis empfehlen wir stets das Altersvorsorgeprodukt, das am besten dazu geeignet ist Ihr persönliches Vorhaben zu realisieren.

ETF-BASISRENTE

- Keine Abschlussprovisionen

- Keine Bestandsprovisionen

- Sehr niedrige laufende Kosten

- Über 40 kostengünstige ETFs

- Alle ETFs ausgabeaufschlagsfrei

- Keine Transaktionskosten und Depotgebühren

- Keine Vertriebskosten bei Zuzahlungen

- Kostenfreies Switchen

- Kostenfreies Shiften

Basisrenten-Tarife

mit Effektivkosten von

0,50% bis 0,90%

ETF-RIESTER RENTE

- Keine Abschlussprovisionen

- Keine Bestandsprovisionen

- Sehr niedrige laufende Kosten

- Über 40 kostengünstige ETFs

- Alle ETFs ausgabeaufschlagsfrei

- Keine Transaktionskosten und Depotgebühren

- Keine Vertriebskosten bei Zuzahlungen

- Kostenfreies Switchen

- Kostenfreies Shiften

Riester Renten-Tarife

mit Effektivkosten von

0,80% bis 0,95%

ETF-FONDSRENTE

- Keine Abschlussprovisionen

- Keine Bestandsprovisionen

- Sehr niedrige laufende Kosten

- Über 80 kostengünstige ETFs

- Alle ETFs ausgabeaufschlagsfrei

- Keine Transaktionskosten und Depotgebühren

- Keine Vertriebskosten bei Zuzahlungen

- Kostenfreies Switchen

- Kostenfreies Shiften

FondsRenten-Tarife

mit Effektivkosten von

0,50% bis 0,90%

ETF-DIREKTVERSICHERUNG

- Keine Abschlussprovisionen

- Keine Bestandsprovisionen

- Sehr niedrige laufende Kosten

- Über 90 kostengünstige ETFs

- Alle ETFs ausgabeaufschlagsfrei

- Keine Transaktionskosten und Depotgebühren

- Keine Vertriebskosten bei Zuzahlungen

- Kostenfreies Switchen

- Kostenfreies Shiften

Direktversicherungen

mit Effektivkosten von

0,80% bis 0,95%

Warum empfehlen wir ETFs?

Exchange Traded Funds, kurz ETFs sind börsennotierte Fonds, die einen Index nachbilden. Ihr Ziel ist es, die Wertentwicklung eines bestimmten Index – zum Beispiel des DAX30, der die 30 größten und umsatzstärksten deutschen Aktien beinhaltet – abzubilden. ETFs bilden die wichtigsten Indizes für Aktien, Anleihen, Immobilien, Rohstoffe sowie weitere Anlageklassen ab und bieten Ihnen dadurch einen idealen Zugang zu nahezu allen Märkten.

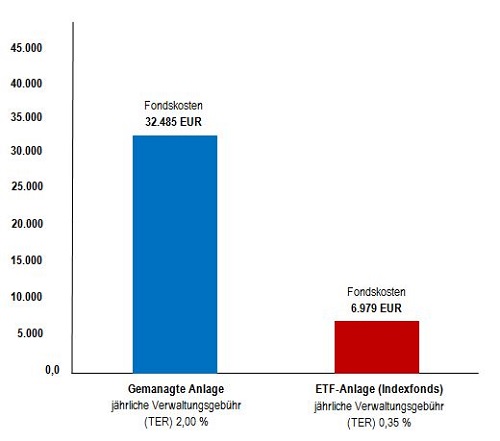

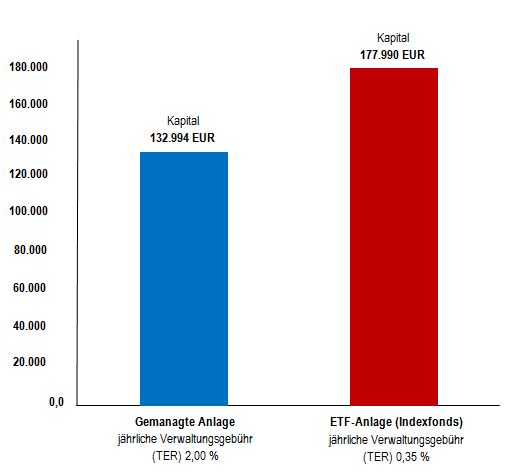

Der wesentliche Vorteil von ETFs liegt in ihren sehr niedrigen Fondsverwaltungskosten im Vergleich zu gemanagten Investmentfonds. Um Ihnen diesen Kostenvorteil zu verdeutlichen, haben wir beispielhaft die Kosten- und Ertragsentwicklung einer mtl. Investition in Höhe 200,- EUR in einen ETFs und einen gemanagten Fonds für die Anlagedauer von 30 Jahren gegenübergestellt. Für beide Anlagen wird eine jährliche Wertentwicklung der Fondsanlage von 6,00% angenommen. Die jährlich anfallenden Fondsverwaltungskosten der gemanagten Anlage betragen 2,00% und der ETF-Anlage 0,35%.

Fondsverwaltungskosten nach 30-jähriger Laufzeit der Anlagen (gemanagter Fonds vs. ETFs)

Auswirkung der Fondsverwaltungskosten auf das Anlageergebnis (gemanagter Fonds vs. ETFs)

Die Auswirkung der anfallenden Fondsverwaltungskosten auf das Kapitalanlageergebnis (Kapitalauszahlung) wird hier sehr deutlich. Die kostenintensive gemanagte Anlage erzielt nach 30. Jahren Anlagedauer bei gleich hohem Kapitaleinsatz (200,- EUR/ mtl.) und sonst gleichen Bedingungen ein um ca. 45.000,- EUR geringeres Kapitalanlageergebnis als die kostenschlanke ETF-Anlage.

Warum empfehlen wir provisionsfreie Tarife, sog. Nettotarife?

Nettotarife, die auch unter der Bezeichnung Honorartarife bekannt sind, enthalten im Gegensatz zu herkömmlichen Tarifen bekannter Serviceversicherer, sogenannten Provisionstarifen, keine Abschlusskosten und Provisionen. Mehr als 18 der in Deutschland tätigen Versicherungsgesellschaften bieten inzwischen Nettotarife an. Da wir wissen, dass insbesondere Produktkosten erheblichen Einfluss auf den Ertrag Ihrer Altersvorsorge haben, schaffen wir Ihnen den Zugang zu allen im deutschen Markt verfügbaren Nettotarifen. Nutzen Sie die Kostenvorteile der Nettotarife zur Steigerung Ihrer Altersvorsorge.

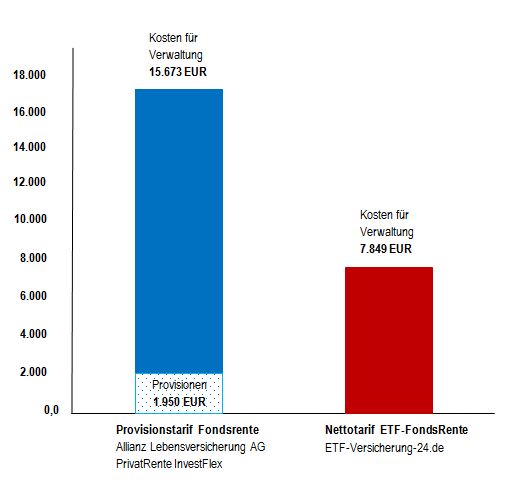

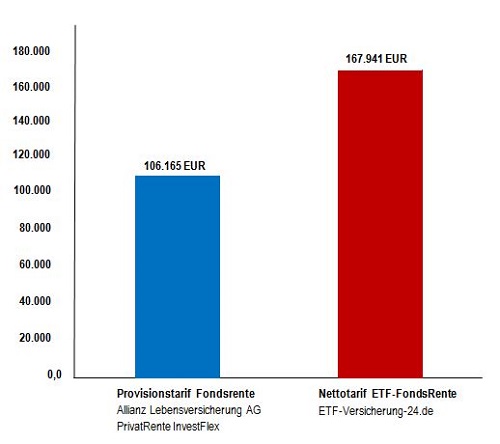

Der Hauptvorteil von Nettotarifen liegt in der vollständigen Einsparung von Abschlusskosten und Provisionen und der deutlichen Reduktion der laufenden Verwaltungskosten im Vergleich zu herkömmlichen Provisionstarifen. Um Ihnen diesen Kostenvorteil zu verdeutlichen, haben wir beispielhaft die Kosten- und Ertragsentwicklung einer mtl. Investition von 200,- EUR in eine ETF-FondsRente (fondsgebundene Rentenversicherung als Nettotarif) und den Provisionstarif des Marktführers Allianz Lebensversicherung AG, Tarif PrivatRente InvestFlex für die Anlagedauer von 30 Jahren gegenübergestellt. Für beide Tarife wird die jährliche Wertentwicklung der Fondsanlage von 6,00% angenommen.

Vergleich: Kostenbelastung (Provisionstarif vs. Nettotarif)

Vergleich: Auswirkung der Kostenreduktion nach 30 Jahren (Provisionstarif vs. Nettotarif)

Der Vergleich präsentiert ein eindeutiges Ergebnis. Die provisionsfreie fondsgebundene Rentenversicherung als Nettotarif erwirtschaftet nach 30 Jahren Anlagedauer gegenüber dem Provisionstarif des Markführers Allianz einen unglaublichen Kostenvorteil von über 61.000,- EUR.